Finansforskningen er fruktbar mark for bortforklaringer. Fungerer det ikke slik læreboken postulerer? Her har vi en finurlig faktor som vi kan justere for. Eller her, bare vi skrur litt på matematikken.

Jeg har lest mange slike artikler, og jeg har fortsatt til gode å se en troverdig forklaring på den såkalte lavbeta-anomalien – altså den som viser at aksjene med den laveste markedsrisikoen har den høyeste avkastningen. Det skulle jo vært omvendt.

For ordens skyld: Markedsrisiko måles med nøkkeltallet beta. En beta på 1,0 betyr at aksjen svinger i takt med markedet. Med beta på 1,5 blir utslagene 50 prosent større, og vice versa. I teorien er det bare denne risikoen som betyr noe, gitt at du har en diversifisert portefølje. Og den teorien sier at høyere beta gir grunn til å forvente høyere avkastning.

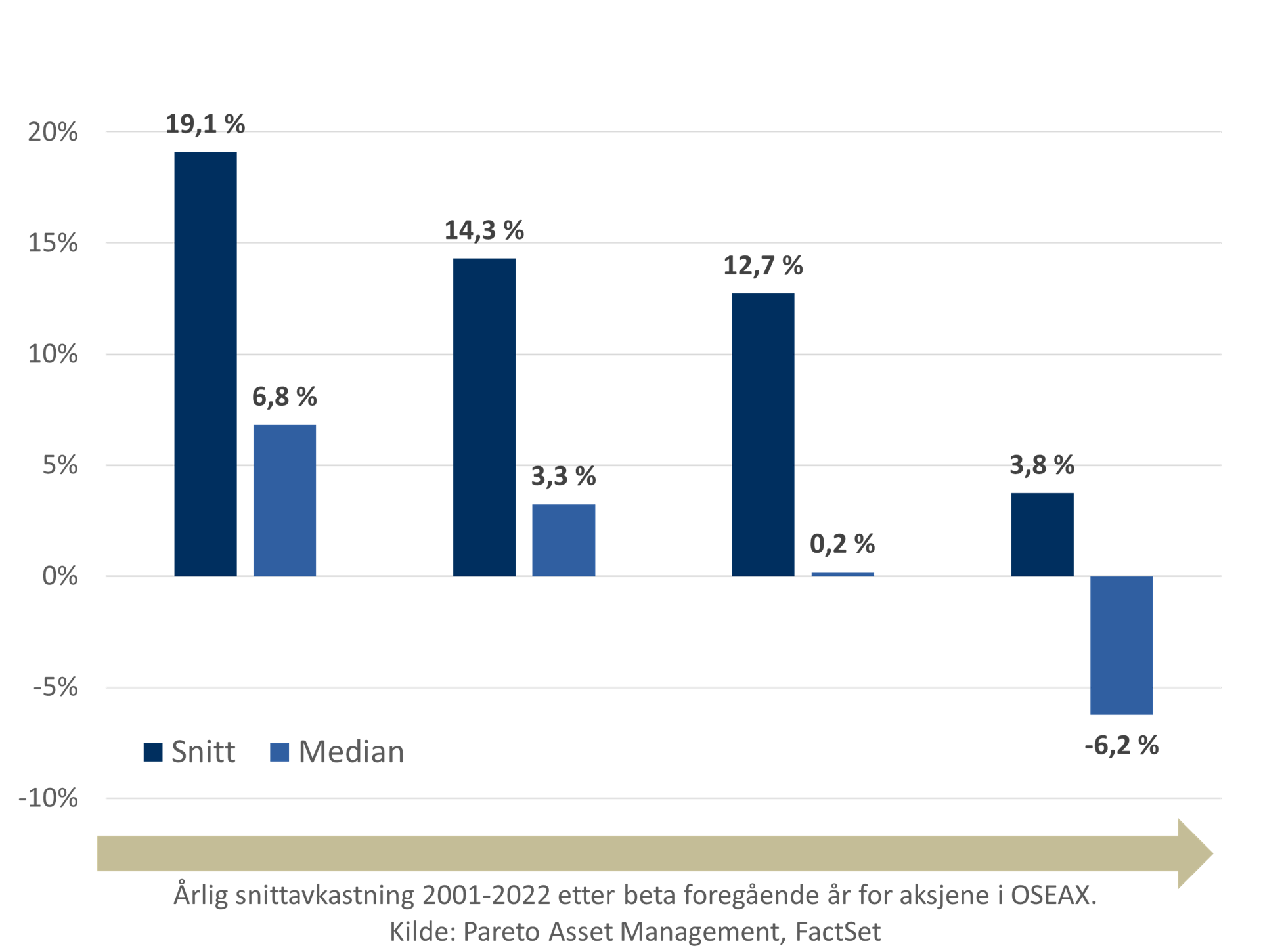

I flere år nå har jeg selv vedlikeholdt et regneark som viser hvordan avkastningen på Oslo Børs varierer med markedsrisikoen. Siste versjon omfatter årene 2001-2022, det vil si 22 år med avkastningsdata. Og der skorter det ikke på klare utslag.

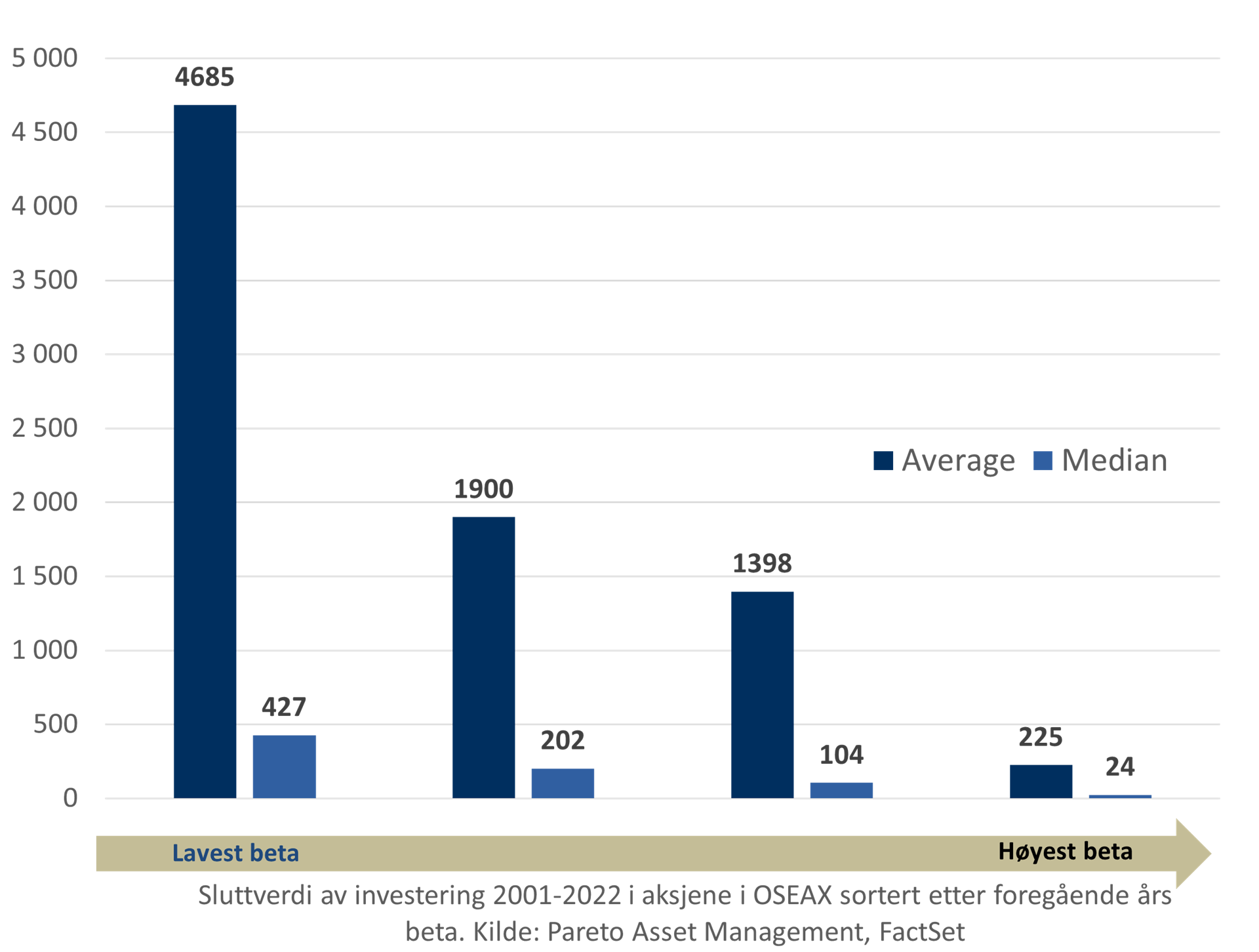

Altså: Ved inngangen til 2001 deler du aksjene i allshare-indeksen på Oslo Børs i fire – kvartparten med høyest beta det foregående året, kvartparten med nest høyest beta og så videre. Dernest setter du pengene i høybeta-aksjene med like deler på hver. Så følger du den strategien ved hvert årsskifte fremover, til og med 2022. Da kan du sitte i 2023 og konstatere at du har fått en gjennomsnittlig avkastning på 3,8 prosent.

Om du derimot kjører supersafe og velger kvartilen som hvert år har lavest beta fra fjoråret, vil du nå ha en snittavkastning på hele 19,1 prosent. Avkastningen er monotont fallende i beta, som det heter – hvert trinn opp på risikoskalaen har gitt deg suksessivt lavere avkastning.

Dyr spenning

Og om du ikke synes en differanse på over 15 prosentpoeng er slående mye, kan du jo notere forskjellen i sluttverdi etter å ha investert den berømte hundrelappen: 225 kroner eller 4.685 kroner.

Godt og dårlig forrentet

Dramatisk? Det blir enda mer dramatisk om vi bytter ut snittavkastningen med medianen, det vil si avkastningen som er «midt på treet» i sin gruppe. Medianavkastningen er lavere. Mye lavere. For høybeta-aksjene er den faktisk negativ, hele 6,2 prosent i minus. Om du startet med en hundrelapp, sitter du nå igjen med 24 kroner. Medianen kommer såpass mye dårligere ut fordi den misser noen få superaksjer som ville ha reddet avkastningen fra kollaps.

Nettopp jakten på slike superaksjer er trolig en viktig grunn til den snurrige sammenhengen. Om det er slik at åtte av ti menn tror de er bedre bilførere enn de er (gjelder selvfølgelig ikke meg), er det sannsynligvis slik at mange investorer regner seg som bedre enn snittet. De overvurderer sin egen evne til å finne det neste tiårets vinnere.

Men det gjelder selvfølgelig ikke deg.