Om den amerikanske likviditetsmaskinen virket sterk for fem år siden, er den minst like sterk nå. Litt sleivete sagt fosser pengene ut av amerikanske selskaper. Men det kommer også store beløp inn, så vi kan starte der.

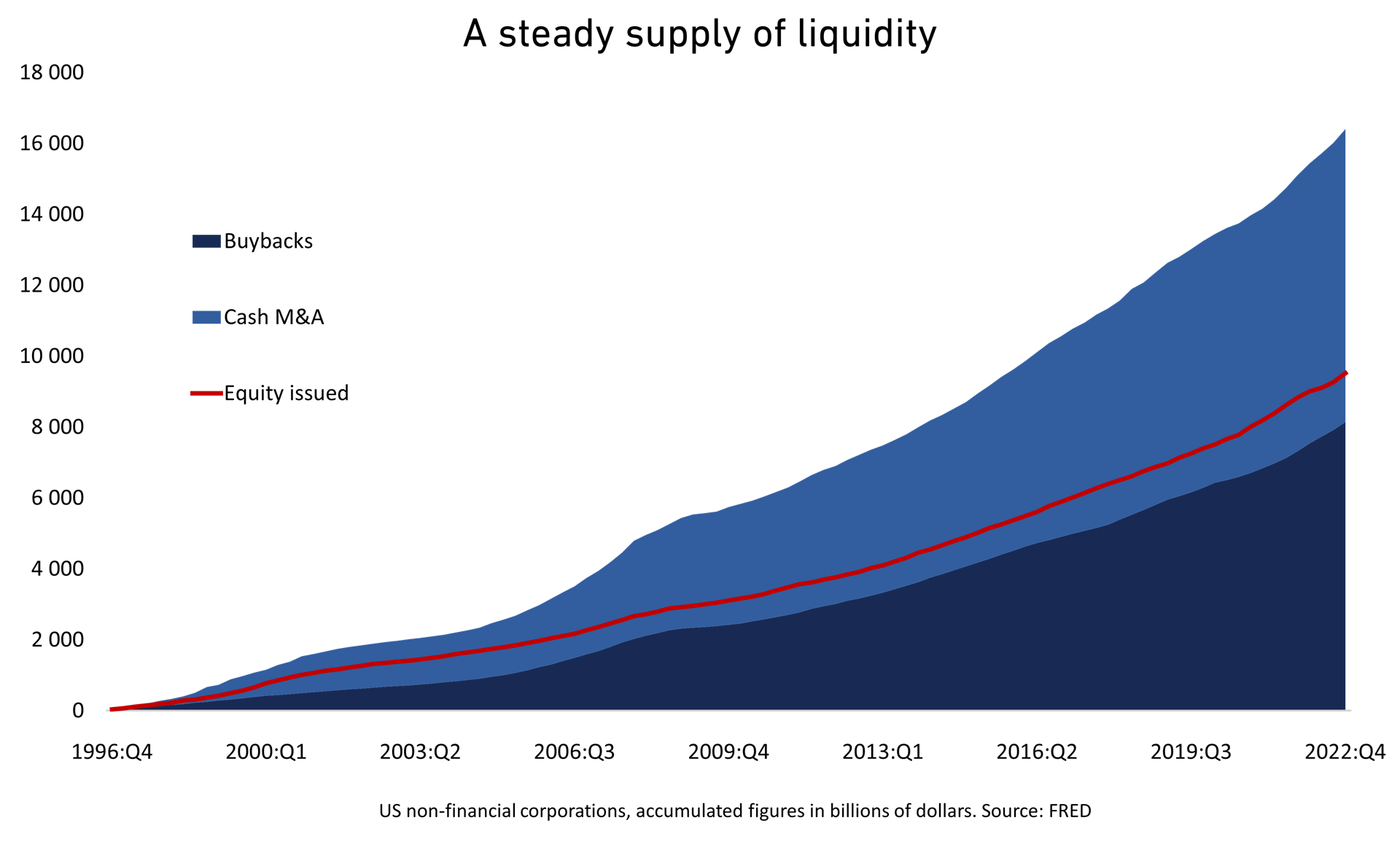

Dataserien starter på slutten av 1996, tilfeldigvis samtidig med at sentralbanksjef Alan Greenspan ytret de hyppig siterte ord om «irrational exuberance». Den viser at det årlige emisjonsvolumet (utenom finans) har vokst fra 155 milliarder dollar til et snitt på mer enn 740 milliarder over de siste to årene. Tross en strøm av resesjonsvarsler ble det satt ny rekord i siste kvartal 2022, med aksjeemisjoner for nærmere 260 milliarder dollar. Totalt er mer enn 9.500 milliarder investert i amerikanske selskaper siden fjerde kvartal 1996.

Statistikken gjemmer imidlertid en aldri så liten overraskelse: Netto emisjonsvolum er negativt. Og gapet fortsetter å vokse.

Ja, tilbakekjøp av egne aksjer er en viktig del av forklaringen. Siden fjerde kvartal 1996 er det til sammen kjøpt tilbake egne aksjer for mer enn 8.100 milliarder dollar. Beløpet er doblet de siste ni årene.

Enda litt mer egenkapital er imidlertid innløst – «retired» på engelsk – gjennom oppkjøp og fusjoner. Dette utgjør totalt innpå 8.300 milliarder dollar. Merk at tallet bare inkluderer den delen av disse transaksjonene som amerikanske oppkjøpere har gjort opp i cash.

Et enkelt regnestykke viser da at utdelinger overstiger innbetalinger med nesten 6.900 milliarder dollar. Mye mer egenkapital innløses enn utstedes.

På toppen av dette kommer utbytter, som til sammen utgjør bortimot dobbelt så mye: 12.260 milliarder dollar. Samlet er altså mer enn 19.100 milliarder delt ut til aksjonærene i amerikanske selskaper utenom finans. Dette inkluderer både noterte og unoterte selskaper, men førstnevnte står for en betydelig del av summen.

For å sette denne summen i perspektiv – den representerer omtrent fem prosent av USAs BNP eller 27 prosent av brutto realinvesteringer i nasjonalregnskapet. Nå er det selvfølgelig vilt misvisende å sammenligne et øyeblikksbilde med en sum akkumulert over mer enn 26 år, men akkurat denne er for fristende: Den samlede likviditetstilførselen tilsvarer omtrent 35 prosent av børsverdien på alle amerikanske aksjer.

Uansett representerer den en massiv likviditetstilførsel som vanskelig kan ha unnlatt å påvirke det toneangivende amerikanske aksjemarkedet – og kanskje andre markeder?

En viktig del av forklaringen er åpenbart knallsterke profittmarginer, som har steget langt over nivåene fra tidligere tiår. Dette kan skyldes forhold som sterkere markedskonsentrasjon, svakere fagforeninger eller kanskje lavere kapitalkostnader. Negativ netto emisjonsvolum styrker den siste forklaringen. Men der ligger også en betimelig påminnelse, gitt det siste årets renteutvikling: Det fortsetter neppe slik i all tid fremover.

Foreløpig tilsier imidlertid kjente estimater at inntjeningen vil holde seg sterk.