Rentedilterne?

En fast risikopremie på toppen av en stadig lavere rente ser ut som en dårlig kombinasjon for aksjemarkedet. Heldigvis er det en koblingsfeil.

En fast risikopremie på toppen av en stadig lavere rente ser ut som en dårlig kombinasjon for aksjemarkedet. Heldigvis er det en koblingsfeil.

I fem år på rad har PwC og Finansanalytikerforeningen gjennomført en undersøkelse i det norske markedet om risikopremien for aksjer. Kort oppsummert: Gjennomsnittet krever en premie på 5,2 prosentpoeng, slik det også gjorde for fem år siden, og tiårige statsobligasjoner har hele tiden vært det mest populære valget som risikofri rente.

Den historiske meravkastningen er mye lavere. Siden 1900 har norske aksjer gitt en gjennomsnittlig meravkastning på 2,3 prosentpoeng utover lange statsobligasjoner. Amerikanske aksjer ligger høyere, rundt 4,4 prosentpoeng, men endringer i prising gjør at tallene ikke kan sammenlignes direkte. Uansett har økende multipler i begge tilfeller gjort realisert avkastning «for høy».

Avkastningskrav er noe annet enn forventet avkastning, men det er et naturlig anker for forventningene. Når vi dertil betenker at lange statsrenter har falt fra 3,8 til 1,2 prosent på fem år, kan regnestykket virke skummelt. Overdrevne forventninger til risikopremien – på toppen av en fallende rente?

Spørsmålet rommer en usagt feilslutning. La oss ta en omvei tilbake til 1997, da Ed Yardeni oppdaget at den amerikanske sentralbanken fulgte med på forholdet mellom aksjemarkedets earnings yield og renten på langsiktige statsobligasjoner. Earnings yield er lik P/E-brøken snudd på hodet, altså E/P, et mål på hvordan selskapenes inntjening forrenter aksjekursen.

Den såkalte Fed-modellen viste seg å ha en forbløffende treffsikkerhet på historiske tall. Når langrentene falt, pleide E/P å falle, og omvendt. Rundt 1999 brøt imidlertid modellen sammen – først ved at E/P var for lav, og dernest ved at den var for høy. Siden 2002 har inntjeningsavkastningen ligget betydelig høyere enn de lange statsrentene.

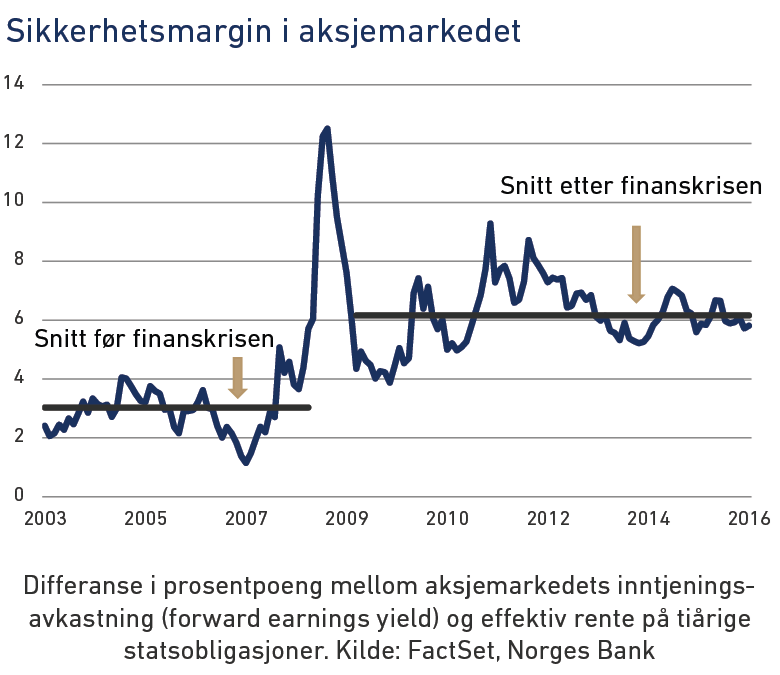

Oslo Børs har alltid vært lavere priset, slik at earnings yield har ligget høyere – men bevegelsene ligner. I årene før finanskrisen lå earnings yield rundt tre prosentpoeng over lange statsrenter. Etter finanskrisen har snittet ligget på det dobbelte, omtrent seks prosentpoeng. Så langt har investorene altså ikke våget å følge rentenivået nedover. Litt har prisingen økt, men ikke mye.

I boligmarkedet har prisene fylt det rommet som fallende rente har skapt. Mange kjøper akkurat så mye som de har råd til. Etter våre anslag har forholdet mellom husleie og boligverdier trolig krøpet under fire prosent, mot et nivå rundt ti prosent både i 1980 og 1990.

Aksjemarkedet har altså ikke reagert på samme måte. Her har man fått en sikkerhetsmargin i form av høyere risikopremie over alt som finnes av markedsrenter. (PwC/NFF har nå lagt inn «normalisert langsiktig risikofri rente» som et nytt svaralternativ, men kaken blir jo den samme om den deles på en annen måte.)

Husk at det er selskapenes overskudd som skaper avkastningen i aksjemarkedet, enten den tas ut i dividende eller i latent realisasjon av gevinster. I en viss forstand er det derfor forholdet mellom earnings yield og obligasjonsrentene som definerer den faktiske (løpende) risikopremien. Om earnings yield er uendret og rentene har falt, må risikopremien ha steget.

Hvis nå earnings yield likevel skulle følge rentene nedover, er det naturlig å se for seg en ny likevekt der aksjer har en lavere forventet avkastning. Men i så fall vil vi få en svært hyggelig reise på veien dit. Samlet avkastning styres av dagens prising.

Forventet avkastning i aksjemarkedet har derfor ikke falt så mye som renten har falt. Økningen i risikopremie har dekket opp mesteparten av fallet.

“It's always weird when people approach me to make an investment. I tell them, 'I don't need any more money. I'm good.' Then I wait for their expression. That part is entertaining, because people look at you like you're crazy when you say you don't need any more money. Who says that?”

- Dr. Dre rapper og musikkprodusent