Et kundemøte for noen uker siden. Kunden synes aksjemarkedet har steget mye og uttrykker sin skepsis: – Markedet skal da ikke til himmels!

Svaret bør ikke klippes ut av sin sammenheng. – Jovisst skal det til himmels. Det tar bare litt tid.

Poenget er egentlig banalt enkelt: Hvorfor gir aksjer avkastning? Det skyldes ikke at selskapene går bedre eller dårligere. Det skyldes at selskapene går, eller mer presist at de går med overskudd og skaper verdier. Aksjeindeksen S&P 500, som grovt sagt dekker de 500 største selskapene i USA, har gått med overskudd hvert bidige år fra datastart i 1871. Med mindre næringslivet slutter å generere overskudd, er retningen gitt: Aksjemarkedet skal videre oppover.

Men overskuddene og tiltroen svinger. Innimellom faller kursene, til dels kraftig. Og dette skjer ofte i etterkant av perioder med høy prising, det vil si høye aksjekurser i forhold til underliggende verdier som inntjening, kontantstrøm eller bokført egenkapital.

En slik periode har vi nå, i alle fall for inntjeningen. Målt med P/E, forholdet mellom aksjekurser og estimert inntjening, er markedet nokså høyt priset både ute og hjemme.

Rundt 17. mai fikk vi en påminnelse om risikoen. Aksjekursene sank, og bekymringsmeldingene haglet – før det roet seg igjen. Det interessante spørsmålet er derfor dette: Hvorfor synes markedet å tåle den høye prisingen?

Jada, rentene er rekordlave. Men det har de da vært en stund?

Hold tanken. Vi tar en omvei om rentemarkedets tradisjonelle virkemåte: Myndighetene styrer korte renter, mens markedet setter rentenivået for papirer med lengre løpetid. Nytt de siste årene er at myndighetene også har forsøkt å påvirke rentenivået i den lange enden, gjennom såkalt kvantitative lettelser. I realøkonomien har gjennomslaget vært begrenset, blant annet på grunn av forhold i bankvesenet, men de enorme obligasjonskjøpene har uten tvil presset rentenivået nedover.

Bortenfor lange obligasjoner finner vi aksjer, som teknisk sett har enda lengre løpetid (durasjon). Der er det markedet som regjerer. Og det markedet har ikke latt seg påvirke i samme grad. Vel har lavere renter bidratt til høyere prising av aksjer, slik de også har gjort i eiendom, men aksjemarkedet har ikke fylt hele det rommet som rentefallet har skapt. Ikke ennå.

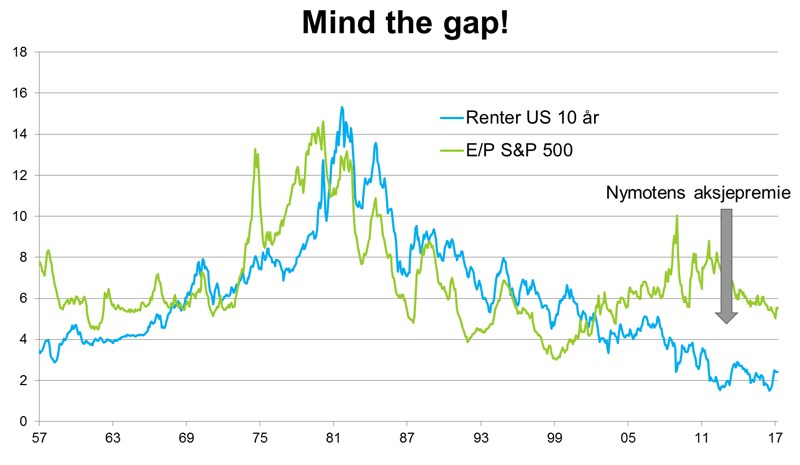

Best statistikk har vi som vanlig fra USA, der earnings yield lenge gikk hånd i hånd med lange renter: Overskudd i forhold til aksjeverdier steg og sank i takt med lange renter, typisk med et lite forsprang (halvannen måned). På 2000-tallet skilte de lag. Da våget ikke aksjemarkedet å gå samme vei som rentemarkedet, og vi fikk en særegen aksjepremie. Den toppet seg, fire år etter kollapsen i Lehman Brothers, oppunder seks prosentpoeng.

Noe lignende skjedde her hjemme. Forut for finanskrisen lå denne aksjepremien rundt fire prosentpoeng. I årene etterpå har snittet vært seks prosentpoeng. Aksjeinvestorer har altså vært mer usikre og lagt inn en større sikkerhetsmargin. De har funnet rentene kunstig lave.

Slik har det i alle fall vært, inntil i år. Nå ser vi at denne marginen krymper litt, både ute og hjemme. Dels kan det skyldes tiltagende vekst, både globalt og ikke minst i Europa, dels sliter nok også aksjemarkedet med å motstå de rekordlave rentenes gravitasjon. Som kjent er det vrient å finne tilfredsstillende avkastning annetsteds når rentene er så lave.

Målt på denne måten er aksjepremien likevel godt over sitt historiske gjennomsnitt. Det er en ufullstendig, men fruktbar forklaring på at høydeskrekken ennå ikke har meldt seg.

Den kan komme på kort varsel, gjerne overraskende. Det er jo ikke det vi ser som får oss til å skvette. Stemningen i markedet kan ha snudd totalt om en måned eller fem. Og da vil vi trolig etterrasjonalisere overraskelsen med at den måtte komme, enten den nå skyldes kinesisk gjeld, politisk uforstand eller noe annet.

Men det vi ser nå, foreløpig, er at den tilsynelatende høye prisingen i aksjemarkedet kan forklares. Så blir det spennende å se hva som skjer om denne aksjepremien krymper videre. Alt annet like vil det være et faresignal, selv om modellen er ubrukelig som prognoseverktøy (bommet blant annet på finanskrisen).

Og så gjelder det å huske at den endelige toppen aldri er nådd.

En finansblogg skrevet av:

Finn Øystein Bergh

Sjeføkonom og -strategFinn Øystein Bergh har jobbet i Pareto siden 2010, de første årene i Pareto AS før han begynte i Pareto Asset Management i 2015. Han har tidligere erfaring som journalist, sjeføkonom og senere redaksjonssjef i Kapital. Finn Øystein Bergh er utdannet siviløkonom, MBA, samfunnsøkonom og statsviter, skriver finansbloggen Paretos optimale og har utgitt flere bøker om økonomi, blant annet klassikeren Aksjeskolen. Bergh er også tidligere styremedlem i Norsif.